複数の借り入れを一つにまとめることができる「おまとめローン」。

借り入れを一つにまとめることで返済の負担を軽減できる便利な金融商品です。

しかし、その仕組みや注意点を理解せずに利用すると、思わぬリスクを抱えることもあります。

この記事では、初心者向けにおまとめローンの基本情報やメリット・デメリット、審査方法、そして審査を通過するためのコツを詳しく解説します。

おまとめローンとは?

おまとめローンとは、複数の借り入れを一つにまとめることで返済を簡略化し、金利の負担を軽減することを目的としたローン商品です。

複数の借り入れを抱えている場合、

それらを一つのローンにまとめることで以下のような効果が期待できます。

- 返済の簡略化

複数の返済日を気にする必要がなくなり、支払い管理が容易になる。 - 利息負担の軽減

高金利の借入を低金利のおまとめローンに切り替えることで、利息を抑えることができる。 - 返済期間の調整

月々の返済額を抑えるために返済期間を長く設定することも可能。

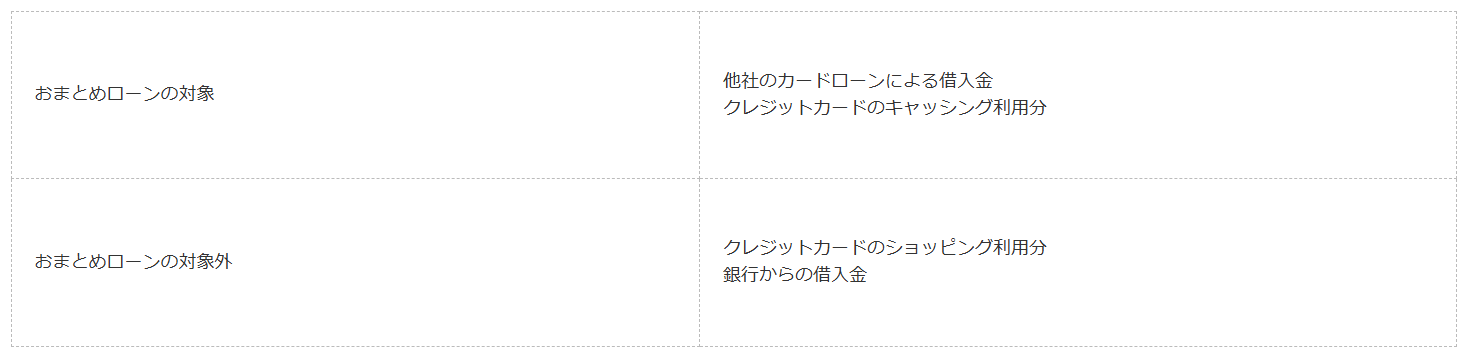

そんな便利なサービスのおまとめローンですが、すべての借り入れが対象になるとは限りません。

一般的におまとめローンの対象となるもの・対象外のものは、以下のとおりです。

「銀行からの借入金が、おまとめローンの対象に含まれるかどうか」は、提供元の金融機関によって異なります。

一部の貸金業者が提供するおまとめローンでは、銀行カードローンなどが対象外とされている場合があるため、申し込み前にしっかりと確認することが重要です。

利用前に慎重に検討することが重要です。

おまとめローンのメリット

おまとめローンを利用すると様々なメリットがあります。

ここでは4つのメリットをご紹介いたします。

- 返済管理が簡単になる

複数の金融機関から借入をしている場合、返済日や返済額が異なるため管理が複雑になります。

おまとめローンを利用すれば、返済日が一つになり、支払い忘れや延滞のリスクを軽減できます。 - 金利の軽減が期待できる

おまとめローンの多くは、消費者金融やクレジットカードのリボ払いよりも低金利で提供されます。

そのため、高金利の借入を一本化することで、利息負担が軽減される可能性があります。 - 月々の返済額を抑えられる

返済期間を延ばすことで、毎月の返済負担を軽減できる場合があります。

これにより、生活に余裕を持たせることが可能です。 - 信用情報の改善が期待できる

複数の借入を一本化し、返済状況を安定させることで、信用情報に良い影響を与えることがあります。

これは将来の住宅ローンや自動車ローンの審査にも有利に働く可能性があります。

おまとめローンのデメリット

おまとめローンを利用する際には、デメリットと言える部分もあります。

ここでは4つのデメリットをご紹介いたします。

- . 返済総額が増える可能性がある

月々の返済額を減らすために返済期間を延ばすと、総返済額が増加する場合があります。

利息が長期間にわたり発生するため、短期的には楽になっても、長期的な負担が増えるリスクがあります。 - 審査が厳しい

おまとめローンは通常の消費者金融やカードローンに比べて審査が厳しい傾向にあります。

信用情報や収入の安定性が重視されるため、過去に延滞がある場合や収入が不安定な場合、審査に通過するのが難しいことがあります。 - . 新たな借入を誘発するリスク

借金をまとめて一時的に返済負担が軽くなることで、「もう少し借りても大丈夫」という心理が働く場合があります。

このような無計画な利用を続けると、再び多重債務に陥る可能性があります。 - 手数料が発生する場合がある

一部の金融機関では、おまとめローンの契約時に手数料が発生することがあります。

これが意外に高額になる場合があるため、事前にしっかり確認することが重要です。

メリット・デメリットをふまえ、自分に合ったサービスなのかを見極めましょう。

利用までの流れと審査について

おまとめローンを利用するためには、申し込み手続きを行い、金融機関の審査に通過する必要があります。

ここでは、利用までの流れと審査でチェックされる項目、その対策について説明します。

おまとめローン利用までの流れ

おまとめローンの申し込みから借り入れまでの流れは、以下のとおりです。

- おまとめローンに申し込む

- 審査結果を待つ

- 必要書類を提出する

- 入会手続きをする

- おまとめローンから融資金が振り込まれる

- 振り込まれた融資金で他社借り入れ分を返済する

- おまとめローンで借り入れた分を返済していく

おまとめローンに申し込むと申込先の金融機関において審査が行われ、審査通過後におまとめローンの利用が可能となります。

申し込みの際は、本人確認書類や収入証明書類などが必要となりますので、事前に用意しておきましょう。

審査の際は、以下のようなことがチェックされます。

審査で重視されるポイント

- 信用情報

過去の借入や返済履歴が信用情報機関で確認されます。

延滞や債務整理の履歴がある場合、審査通過は難しくなります。 - 収入の安定性

安定した収入があるかどうかが審査の重要なポイントです。

正社員でなくても、アルバイトやパートで安定した収入を得ていれば審査に有利になります。 - 現在の借入総額

借入総額が年収の一定割合を超えていないことが求められます。

一般的には年収の3分の1を超える借入は、審査において大きなリスクとみなされます。 - 返済能力

収入に対して月々の返済額が過剰でないか、生活費を差し引いた余裕があるかどうかが重要です。

審査を通過するためのコツ

- 信用情報を改善する

過去に延滞や未払いがあった場合は、まず現在の借入を計画的に返済することが重要です。

延滞を避け、定期的な返済を続けることで信用を回復できます。 - 収入を安定させる

短期間で転職を繰り返すと収入が不安定とみなされるため、できるだけ長期的に同じ職場で働くことが望ましいです。 - 借入件数を減らす

複数の借入がある場合、まず可能な範囲で件数を減らす努力をしましょう。件数が少ないほど審査では有利になります。 - 無理のない金額を申し込む

自分の収入に対して無理のない範囲で申し込むことが重要です。必要以上の金額を希望すると、審査が通りにくくなる場合があります。

おまとめローンを選ぶ際の注意点

おまとめローンを扱っている金融会社はいくつかあります。

会社によっては金利やサービス内容がそれぞれ異なるため、おまとめローンを選ぶ際には、以下の点に注意しましょう。

- 金利だけでなく手数料も確認する

金利が低く見えても、契約時や毎月の手数料が高額だと、結果的に利息負担が増える可能性があります。

手数料の有無や金額を事前に確認しましょう。 - 金融機関の信頼性をチェックする

利用者からの評判が良いかどうかを調べることも大切です。

口コミやレビューを参考にし、信頼できる金融機関を選びましょう。 - 返済シミュレーションを活用する

返済計画を立てる際には、事前に返済シミュレーションを行い、総返済額や毎月の返済額を確認しておくことが重要です。 - 契約内容をしっかり確認する

契約書には、金利や返済条件、違約金など重要な情報が記載されています。

細かい部分まで確認し、疑問点があれば金融機関に相談しましょう。

まとめ

おまとめローンは、返済の簡略化や利息負担の軽減といった大きなメリットがある一方で、返済総額が増えるリスクや審査の厳しさといったデメリットも存在します。

利用を検討する際は、自分の返済能力や借入状況をしっかりと把握し、計画的に進めることが大切です。

また、信頼できる金融機関を選び、必要に応じて専門家に相談することで、より安心しておまとめローンを活用できるでしょう。

ぜひこの記事を参考にして、自分に最適なローン選びを行ってください。